2023-06-24 09:55:27 来源:金融界阅读量:10842

氧化铝的下游产品为铝,铝终端消费领域的用铝量情况,也会间接影响到氧化铝行业。

铝的消费终端十分广泛,大致可以分为建筑用铝、交通用铝、电力用铝、包装用铝、耐用消费品用铝和机械设备用铝。本文主要探讨电力用铝中的光伏用铝、电力用铝中的电网用铝和交通用铝中的汽车用铝,对这三个板块的用铝量进行研究和测算。

光伏组件以及支架用铝

光伏用铝主要集中在光伏组件中的光伏边框和分布式光伏电站中的光伏支架,统称为铝光伏型材。铝型材可以分为工业型材和建筑型材,占比分别为39%和61%。据SMM统计,2021年光伏型材产量占工业型材的比例为19%。

光伏铝边框的作用主要是保护光伏电池玻璃、固定密封电池板、增强组件强度、延长使用寿命等。光伏铝合金支架一般在分布式光伏电站应用,铝合金具有耐腐蚀、质量轻、美观耐用的特点,但其承载力低,无法应用在集中式光伏电站项目上。无论是光伏铝边框还是光伏铝支架,一般都采用6系铝合金,主要是6005和6063材质。

根据中国光伏行业协会数据,2022年我国光伏新增装机量为87.4GW。其中,分布式光伏新增装机量为51.1GW,集中式光伏新增装机量为36.3GW。因为光伏组件出口量为153.6GW,所以光伏组件的出口情况是我们不能忽略的部分。

对于光伏单位用铝量的计算,市场存在比较大的分歧。SMM给出的数据为光伏组件1GW用铝边框0.6万吨,分布式光伏电站1GW用铝支架1.5万吨。以此测算,2022年我国光伏用铝为221.3万吨。未来我们需要关注的是光伏电站的容配比变化,以及光伏组件单位用铝量变化。

1.光伏电站容配比

容配比是指光伏电站的安装容量与额定容量(光伏发电站中安装的逆变器的额定有功功率之和)之比。中国光伏行业协会给出的光伏新增装机量数据是交流端的数据,而我们关注的是直流端的数据,即组件端的数据。

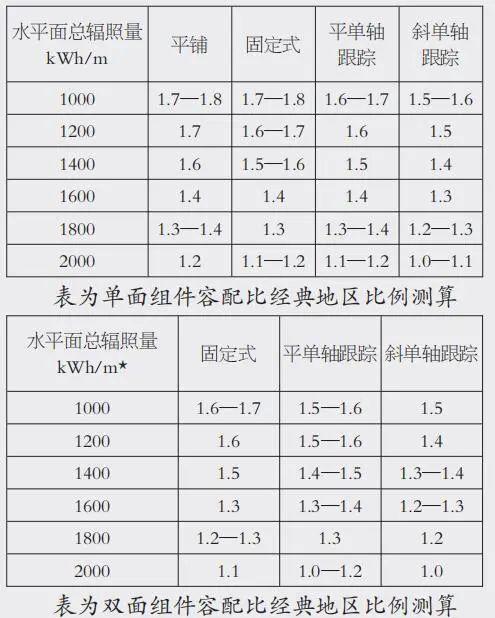

根据2020年10月实施的《光伏发电系统效能规范 NB/T10394—2020》,光伏电站的容配比在1.0—1.8之间。据了解,目前我国光伏电站的容配比普遍在1.05—1.3之间,平均为1.2。此次放开光伏电站的容配比限制,更加符合行业的发展趋势。适当增加光伏电站的容配比,一方面,可以减少逆变器和箱变设备的投资成本,同时也可以分摊升压站和送出线路等公共设施的投资成本,这对降低光伏发电成本具有积极意义;另一方面,可以提高对电网的友好性,随着容配比提高,光伏电站在满功率下工作的时间会大大增加,同时也减少了电站输出功率随光照强度波动对电网的影响,使光伏电站的输出更加平滑。不过,提高容配比也存在限制,主要是考虑地面空间的限制。因此,我们需要在技术经济性和发电稳定性之间寻找一个平衡点。

如果未来光伏电站容配比提升,那么我们在以光伏新增装机量测算用铝量时,单位用铝量系数需要按比例提高。

2.光伏组件铝边框用量

目前,我国硅片尺寸共经历了三次主要的变革:第一阶段为1981—2012年,硅片尺寸以100毫米、125毫米为主;第二阶段为2012—2015年,硅片尺寸以156毫米、156.75毫米为主;第三阶段为2018年以来,出现了158.75毫米、161.7毫米、163毫米、166毫米、210毫米等更大尺寸硅片。中国光伏行业协会发布的数据显示,截至2022年,市场上的主流硅片尺寸已变为182毫米和210毫米,两者合计占比为82.8%。

随着硅片尺寸越来越大,每GW光伏组件用的铝边框会越来越少。如果未来硅片尺寸进一步扩大,那么我们在以光伏组件测算用铝量时,单位用铝量系数需要按比例降低。数据显示,用182毫米和210毫米硅片生产的光伏组件,1GW平均用铝边框0.53万吨。

电网工程输电线路用铝

电网用铝的范围同样比较广泛,发电设备、输电线路、变电站、配电线路等方面都会用到铝材。不过,从比例上看,电网用铝主要是在输电线路上,尤其是高压输电线路方面,铝线缆占比已经超过70%。

电网用铝线缆主要有钢芯铝绞线、铝包钢芯铝绞线等。钢芯铝绞线就是铝绞线中心设置钢芯,钢芯主要起提高抗拉强度和安全系数的作用,铝绞线主要起传送电能的作用。钢芯铝绞线用于大跨距输配电线路中,比如,特高压项目。铝包钢芯铝绞线是由铝包钢丝做加强芯和硬铝线绞合组成的导线,铝包钢线中的铝钢之间存在着良好的冶金结合,不存在不同金属之间的电化学腐蚀,可以极大地减缓导线的腐蚀速度,还可用于沿海地区、盐碱滩和三级、四级工业污染区输电线路中。

电网按电压等级可以分为低压、高压(10—220kV)、超高压(330—750kV)和特高压(交流1000kV和直流800kV以上)。一般而言,在10kV、35kV、110kV、220kV、330kV、500kV、800kV等电压等级项目中,都可以使用钢芯铝绞线作为导线。

1.可跟踪数据的选取

目前,可以容易跟踪到的数据有电网工程投资完成额、电力工程投资完成额和新增220千伏及以上线路长度。

电网工程是指输送电的配电网架设工程,而电力工程不仅包含了电网工程,还包含电源工程,电源工程分为水电、火电、核电、风电和太阳能发电。新增220千伏及以上线路长度是指当年全国建设的220千伏及以上输电线路的长度。为了避免重复统计光伏、风电板块用铝量,我们可以选取电网工程投资完成额和新增220千伏及以上线路长度这两组数据进行跟踪。

从电网工程投资完成额和新增220千伏及以上线路长度的数据走势可以发现,两者有着高度的相关性。笔者选取了2015年至2023年的数据,通过计算,发现两者相关性达到96.6%。

2.机构对电网单位用铝量的预估

SMM公布的数据显示,每公里特高压直流线路耗铝量在55.2吨左右,每公里特高压交流线路耗铝量在63.4吨左右。

第三方资讯机构发布的数据显示,2022年电力行业非光伏用铝达到363.1万吨,2021年用铝361.1万吨,2020年用铝357万吨,2019年用铝353.5万吨。

为了便于跟踪数据,我们将第三方资讯机构发布的电力行业非光伏用铝量与新增220千伏及以上线路长度进行换算,得到结果为平均建设1公里的220千伏及以上输电线路需用铝102.8吨。需要注意的是,这个计算结果一定会比实际输电线路每公里用铝量多,一是因为220千伏以下的输电线路长度没计算在内;二是因为风电等电源用铝计算在内,分母比实际小,而分子比实际大,但用它来估算电网用铝量是可行的。

传统和新能源汽车用铝

汽车用铝范围相当广泛,并且在汽车车身车架轻量化、一体化等发展趋势下,汽车用铝占比正在不断增加。

按铝加工品类来分,主要可以分为铝板带箔和铝型材,用于车身面板、车门、散热系统、防撞梁、车架、悬挂件等。如果是传统汽车,铝材还用于变速箱,如果是新能源汽车,铝材还用于电池托架和电池壳。

按铝加工工艺来分,主要可以分为铸造、轧制、挤压和锻造。铸造铝合金主要用于发动机缸体、发动机托架、离合器壳、车轮等,轧制铝板带箔主要用于车身面板、车门、散热系统、电池壳、电池箔等,挤压型材主要用于防撞梁、悬挂件、电池托盘等,锻造件主要用于车轮、保险杠、曲轴等。据SMM测算,2022年各类铝合金在汽车上使用比例大致为:铸造材70%、轧制材13.5%、挤压材13.5%、锻压材3%。

1.不同类型汽车单位用铝量完全不同

对于汽车单位用铝量的测算,其实是比较困难的,汽车种类、汽车分级、汽车品牌均会对汽车单位用铝量产生影响。

汽车按用途可以分为乘用车和商用车两大类。乘用车是指座位数少于9座、以载客为主要目的的车辆,具体可以分为轿车、MPV和SUV等类型。商用车是指座位数大于9座或者主要用于载货的车辆,包括客车、货车和牵引车等。乘用车和商用车用铝量的差异主要在于铝车轮毂占比不同,以及汽车大小导致的总用量不同。目前,我国中高档乘用车所用轮毂以铝制轮毂为主,经济型乘用车所用轮毂以钢制轮毂为主。整体而言,乘用车用铝合金车轮毂的比例为30%—40%。相比乘用车,商用车由于车身重量大、载重要求高,钢制车轮毂更为适用,铝合金车轮毂使用比例目前只有5%—15%。

汽车按动力可以分为传统汽车和新能源汽车两大类。传统燃油车是指采用汽油或柴油内燃机驱动的汽车,新能源汽车是指采用新型能源驱动的汽车,主要包括纯电动汽车、插电式混合动力汽车和燃料电池汽车等类型。新能源汽车单位用铝量大于传统汽车用铝量,主要有以下两个原因:一是受动力电池容量和续航里程要求的制约,新能源汽车轻量化需求明显,对铝材的需求也更加急切;二是新能源汽车的电池托架和电池壳几乎全部是用铝材制作的。

2.机构对汽车单位用铝量的预估

不同机构对汽车单位用铝量的估算也存在不同。

根据CM Group发表的《中国汽车工业用铝量评估报告》,2021年中国燃油车单位用铝量预计为150kg/辆,新能源车单位用铝量预计为220kg/辆;2022年传统汽车产量为2699.6万辆,新能源汽车产量为704.1万辆。以此测算,2022年我国汽车用铝为559.2万吨。

国际铝业协会发布的数据显示,2022年纯电动乘用车单位用铝量为188kg/辆,燃油乘用车单位用铝量154kg/辆。预计到2025年纯电动乘用车和燃油乘用车单位用铝量将分别增加至250kg/辆、230kg/辆。

中国汽车工程学会发布的《节能与新能源汽车技术路线图》预计,截至2025年、2030年,汽车轻量化技术预计实现单车用铝量将分别达到250kg/辆、350kg/辆。