2023-05-10 14:08:08 来源:金融界阅读量:17715

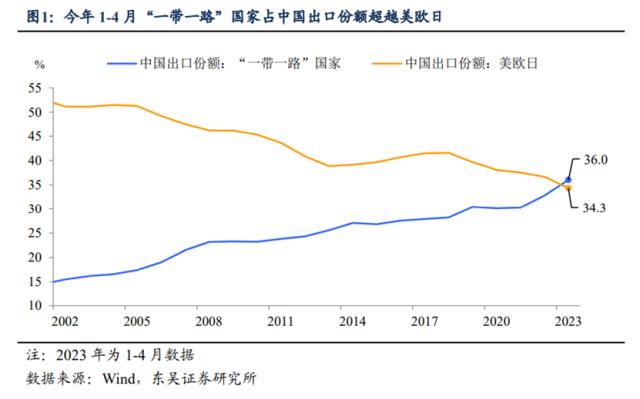

“一带一路”对冲欧美拖累无疑是2023年出口最大的看点。即使考虑去年的低基数,4月的出口增速也不赖,与韩国、越南等邻国形成鲜明对比;拉动方面,“一带一路”国家成为主角,欧美发达经济体整体偏弱。今年1-4月“一带一路”国家在中国出口的份额约为36.0%超过美欧日,粗略计算,如果今年“一带一路”出口增速保持在6%以上,那么在增量上就可能对冲美欧日出口的下滑,使得全年2023年全年的出口增速转正。

从整体看,3、4月份的数据再次验证,当前观察的中国的出口“不看港口,不看韩、越”。港口数据和韩国、越南出口通胀作为传统观察中国出口增速的重要指标,但随着中国出口结构向“一带一路”国家转移,其对中国出口的指示作用逐渐下降。一方面,由于多数“一带一路”国家偏向内陆,汽车、火车等陆路运输占比和增速快速上升,导致港口数据与实际出口增速持续偏离,另一方面,以往韩国、越南出口增速与中国出口基本保持统一趋势,但由于产品结构差异,2023年以来两者产生较大背离。出口结构性变化背景下,传统观察框架适用性减弱,信息的噪音和预期的波动可能加大。

国别方面,擘画外贸蓝图的突破口仍在于“一带一路”国家。除低基数影响之外,4月对俄出口的高增反映“一带一路”贸易持续活跃,沿路经济带仍是我国稳外贸的“抓手”。4月对东盟出口增速暂时回落,不过整体来看,自2022年初以来“俄+东盟升、欧美降”的趋势加速,日韩份额保持稳定。

产品方面,4月出口结构继续延续“扬长避短”的属性。中国4月汽车及机电出口金额维持强势,增速较3月进一步加快部分源于去年低基数原因,不过对同比的拉动仍明显好于韩国,半导体出口跌幅则相较韩国更加“温和”。从散点图看,量价齐升的汽车出口反映海外车市较高景气度与产业链韧性仍可在一段时间内支撑出口,而受全球半导体周期影响,集成电路4月出口量与价格均偏萎缩。

那么,2023年出口最大的变数:“一带一路”的空间有多大?站在2022年年底,市场大多聚焦欧美经济衰退的拖累,而聚光灯之外“一带一路”却在稳定外贸上发挥了越来越重要的作用,那么如何去评估这一空间有多大?

一带一路出口背后存量博弈。在全球经济和贸易放缓的背景下,我国出口的韧性可能主要来自于存量的竞争——我们认为很有可能是抢占欧美日韩在这些国家的进口份额,2018年至2022年,中国在一带一路沿线10国的进口份额上涨了2.5%,同期欧美日韩下降了3.8%。

空间有多大?保守估计拉动2023年中国出口1个百分点。我们选取“一带一路”沿线65国中,中国出口规模最大的10个国家。选取2009、2016、2001年的进口情景来对标2023年10国在悲观、中性、乐观三种情形下的进口增速情况,同时参考2018至2022年欧美日韩的年均下跌份额,假设2023年10国对美欧日韩减少的进口份额中约60%被中国取代。

结果显示,中性条件下,“一带一路”10国2023年拉动中国出口增速约0.97%,此外根据占比,大致估算“一带一路”沿线65国拉动我国出口增速约1.39%。

在全球放缓的背景下,1个百分点并不少,我国全年出口增速可能略高于0%。对欧美日等发达经济体出口增速预测,思路为在中国加入世界贸易组织后、历次全球经济陷入衰退或是经济增速大幅下行的时间段中,选出具有参考意义的三年,分别作为中性、乐观和悲观情景作为参考。我们对于2023年的基准假设为美欧有可能在下半年陷入温和衰退,我们选择2009(全球金融危机)、2016(美国紧缩后的全球经济放缓)、2001(科网泡沫破裂,全球经济温和放缓)分别作为悲观、中性和乐观情景。根据预测,中性假设下,2023年欧美日韩拖累我国出口增速约-1.9个百分点。

假设对其余国家出口增速预测按照IMF对2023年世界商品贸易数量增速预测即1.5%计算,并考虑价格因素,使用IMF对我国2023年GDP平减指数同比预测(0.96%),计算得出其余国家拉动我国出口增速约0.64个百分点。因此,中性假设下2023年我国出口增速约为0.13%(图11)。

测算存在低估的风险,主要来自于两个方面:数据口径差异和欧美经济体的“韧性”。数据方面,各国自中国进口的数据和中国向各国出口的数据存在差异,有时这一差异还较大,一般而言中国出口端的增速会更高,这意味着我们基于“一带一路”国家进口数据的测算是低估的;外需方面,欧美经济陷入衰退的时点存在较大的不确定性,可能在今年下半年、也可能在明年,若后者出现,那么2023年发达经济体对于中国出口的拖累可能没有那么大。

风险提示:东盟、俄罗斯及其他新兴经济体经济增长不及预期,对外需拉动不足。疫情二次冲击风险对出口造成拖累。欧美经济韧性超预期,对于中国出口的拖累不足。